选择语言

选择语言

你的光伏电站要交税!交多少?

“我有一个项目,租用工商业工厂屋顶,发电之后再卖给工厂,对电网公司来说我这个项目是不是属于自发自用的电站?我个人建站,售电收入(卖给工厂)、补贴还需要交税吗?”

以上问题来自上一期“固行天下”(无锡)座谈会环节,曾引起现场的热烈讨论。

这个案例,其实涉及到两个方面的问题,一是电站主体的判定,“属于”建站的个人还是屋顶业主?二是光伏税怎么交、企业怎么交?

对此,与会嘉宾介绍:政府补贴是以企业为发放对象;另外你售电给工厂方,如果涉及到开票,你个人是无法开票的,以公司的名义售电就需要交税。

小固此稿,主要介绍税务局、国网、南网光伏税相关政策及解读,并介绍不同类型的项目缴税情况。

一、政策规定及解读

1、国家税务总局相关规定

第一,如果要交税,交多少?

首先看财政部、国家税务总局印发的《关于继续执行光伏发电增值税政策的通知》:

2016年1月1日至2018年12月31日,对纳税人销售自产的利用太阳能生产的电力产品,实行增值税即征即退50%的政策。通知到达前,已征的按本通知规定应予退还的增值税,可抵减纳税人以后月份应缴纳的增值税或予以退还。

小固解读:继续对光伏发电项目实行增值税优惠政策 。营业税改增值税之后,光伏发电项目涉及的主要税费类型仅是“即征即退50%”,并且之前“多交”的部分可以抵扣或退还。至2018年12月31日均按此统一规定执行。近期能源局新发布的“税费减负征求意见稿”有意将此规定延长到2020年12月31日。

后续消息请关注固德威光伏社区。

第二,发票开具问题

国家税务总局发布《国家税务总局关于国家电网公司购买分布式光伏发电项目电力产品发票开具等有关问题的公告》,文件中指出,国家电网公司购买分布式光伏发电项目电力产品:

按照税法规定应缴纳增值税的,由国家电网公司所属企业按照增值税简易计税办法计算并代征增值税税款,同时开具普通发票。

按照税法规定可享受免征增值税政策的,自2013年8月1日起,对月销售额不超过2万元(自2014年10月1日起至2015年12月31日,月销售额上限调整至3万元)的小规模纳税人免征增值税。可由国家电网公司所属企业直接开具普通发票。

小固解读:月销售额计算应包括上网电费和补助资金。

符合免税条件的由电网公司而不是发电户自己开具发票;

符合小规模纳税人条件的到税务部门开具3%的增值税发票;

符合一般纳税人条件的开具17%税率的增值税发票。

同样遵循“即征即退50%”,以减轻发电户的办税负担,促进可再生能源的开发利用。

2、国家电网公司相关规定

国家电网财〔2014〕1515号《国家电网公司关于分布式光伏发电项目补助资金管理有关意见的通知》,分布式光伏发电项目,通过可再生能源发展基金予以支付,由电网企业转付。

分布式发电余电产品的发电户以居民个人、非企业性单位居多,大部分发电户每月销售电力产品收入仅有数百到数千元,属于《增值税暂行条例》及实施细则规定的“其他个人和不经常发生应税行为的非企业性单位”。符合免税条件,因此国家电网区域百分之九十九的居民分布式光伏发电项目是免税的!

3、南方电网公司相关规定

目前南方电网区域执行的政策为南方电网财〔2015〕60号《关于分布式光伏发电项目电费结算、转付财政补助资金有关问题的通知》,文件中指出对于个人投资的分布式光伏发电项目,先按照0.359元垫付,待纳入财政补贴目录后再做清算。

小固解读:也就是说目前在南方区域需要缴纳17%的增值税。在南方电网区域,对于自发自用的分布式光伏发电项目,0.42元/度的补贴目前只能按0.359元/度结算。

二、案例及项目收益分析

1、普通户用光伏电站

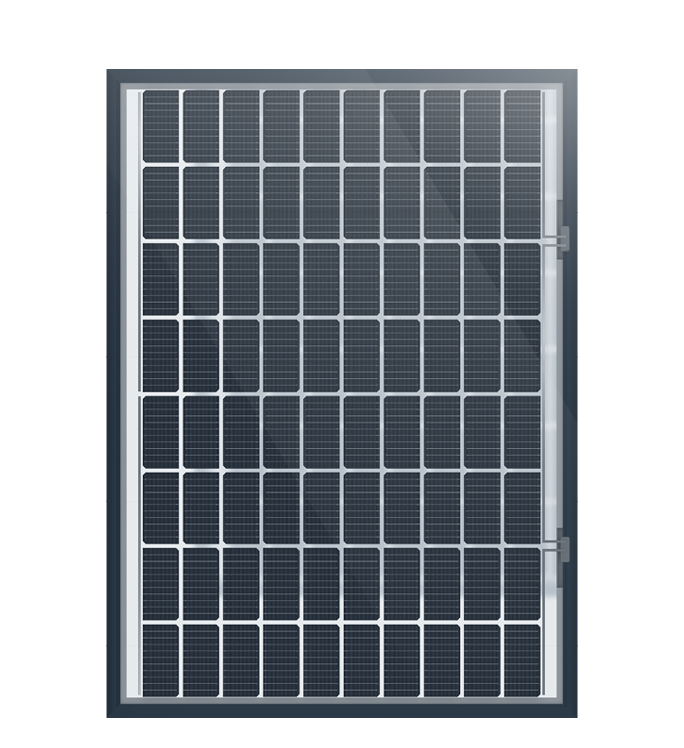

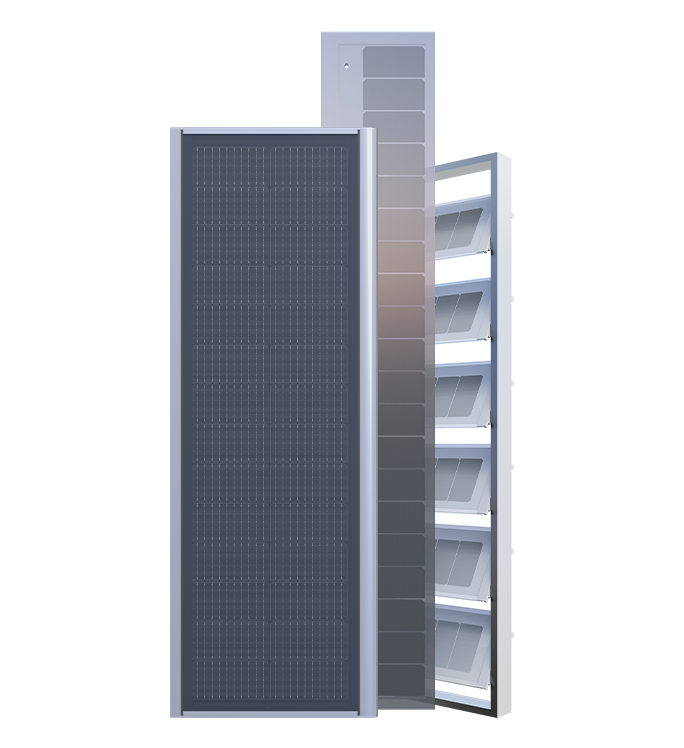

上图来自“智汇光伏”

“自发自用、余电上网”的户用光伏项目,图中可以看出,售电收入+国家补贴+地方补贴=1635.74元(+自发自用电费),均未产生税费,即不收税。

但是,后台留言发现,华中某县城(国家电网)当地公司要求户用光伏业主开税票:

“那里的工作人员真的很不讲理,自己不懂国家政策还狡辩,说哪里不收税你就到哪里去开发票,真的很气人!……”

小固解读:经核查,国网区月销售收入2万元以下的(几乎所有居民分布式都不足月入2万),无论是上网售电收入还是补贴收入,均不收税。如果户用光伏项目投资业主到当地税务机关代开发票时被收税,不要着急,可以向工作人员介绍相关政策。当然,要是着急,必要时也可拨打12398能源监管热线进行投诉举报。

2、大型分布式光伏电站

回到文章开头,以工商业厂光伏电站为代表的项目,需不需要交税?交多少?

对于企业自身投资的分布式光伏电站。采用自发自用余量上网的模式,屋顶光伏发电系统设备以及所产生的电力所有权都归属企业自身。电力是有形动产,将多余的电力并网销售给电站,需要缴纳增值税。

小固解读:前面提到,月销售额在2万元以上的,一般纳税人按17%增值税率交纳,小规模纳税人按3%增值税率交纳,同时即征即退50%。

但是一般而言,现阶段光伏电站项目的投资回收期为7年左右,结合“三免三减半”的增值税政策,(环保企业前三年免交企业所得税,第四年至第六年减半征收)也就是说,在前6年产生的增值税都可以用电站成本抵消(抵满6年也没回本)。所以这个时候增值税可以抵消、所得税还不会涉及——那对业主来说基本上相当于不交税。

总结

1、月销售额=上网电费+补助资金;

2、国网区,月销售额2万元以内的,符合光伏发电免税条件,不收税;

3、国网区,小规模纳税人月销售额2万元以上的,3%增值税,“即征即退50%”;

4、国网区,一般纳税人月销售额2万元以上的,17%增值税,“即征即退50%”;

5、南网区,0.42补贴资金按17%增值税征收,即0.359元/度(一说可办理免税手续,但经小固与南方电网公司核实,并未了解到此项政策);

6、查看最新可再生能源涉企税费减负政策;

.png)